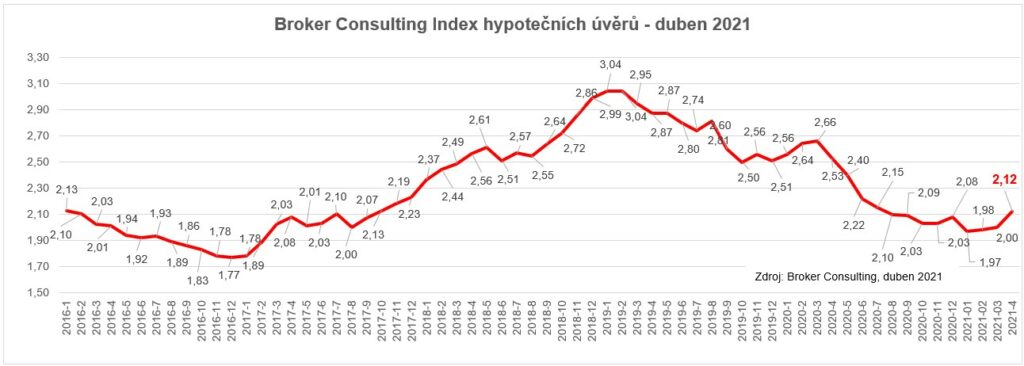

Dubnové výsledky Broker Consulting Indexu hypotečních úvěrů naplno odrážejí avizované zvyšování úrokových sazeb. Průměrné sazby se oproti březnu zvýšily o 0,12 procentních bodů na 2,12 %. Jejich růst tak nabírá rychlejší tempo, které v podobě zdražení měsíčních splátek pocítí nejen klienti, kteří si chtějí vzít hypotéku, ale i ti stávající, kterým končí fixace úrokové sazby.

„Vývoj úrokových sazeb v posledních měsících jasně potvrdil, že sazbám pod 2 % definitivně odzvonilo. Už v dubnu se začaly pomalu zvedat, nicméně od počátku května nabírá jejich růst stále větší obrátky. Dnes už se diskuze nevede o tom, kdy se sazby začnou zvyšovat, ale o tom, kdy se jejich zvyšování zastaví,“ komentuje aktuální vývoj Martin Novák, hlavní analytik Broker Consulting.

Velká změna na hypotečním trhu

Tou je bezpochyby skokový nárůst úrokových sazeb u většiny velkých i malých poskytovatelů napříč celým hypotečním trhem. Až do konce dubna se spíše jednalo o kosmetické úpravy úrokových lístků, jejichž výsledkem byl nárůst nanejvýš o 0,1 procentního bodu, navíc pouze u delších fixací. Nyní však poskytovatelé úvěrů začínají jeden po druhém zvedat úrokové sazby o něco razantněji a někteří z nich současně přistupují i k úpravě systému slev na těchto sazbách.

Zdražení splátek hypotéky i o 500 korun měsíčně

Pro klienty tato změna znamená jediné – vzroste jim měsíční splátka hypotéky. Na průměrném hypotečním úvěru 2 870 000 Kč činí 0,3% rozdíl v úrokové sazbě celých 500 korun na každé měsíční splátce. Zatímco zdražení hypoték se dříve projevovalo zejména u bonitnějších klientů s vyššími úvěry, s ohledem na růst cen nemovitostí, který byl v loňském roce poměrně značný, se letošní zdražení citelně dotkne všech klientů s hypotékou. „Na pozoru by se měli mít i stávající klienti bank, kterým končí fixace úrokové sazby. Ti se musí připravit na to, že jim jejich banka pro další období již nebude moct ani chtít nabídnout sazbu pod 2 %,“ upozorňuje Jaroslav Metlička, ředitel OK POINTu v Karlových Varech.

Růst úrokových sazeb jako reakce na rostoucí výnos státních dluhopisů i na možnou snahu bank o ochlazení hypotečního trhu

Důvodů zvyšování úrokových sazeb se nabízí hned několik. Prvním z nich je zvyšování nákladů v podobě rostoucích cen na kapitálových trzích, kde mimo jiné lze sledovat růst výnosu do splatnosti u státních dluhopisů, a to jak se splatností na 5, tak i na 10 let. Jedním z dalších důvodů mohou být kapacitní opatření bank, které se tak zvyšováním cen mohou snažit trochu utlumit zájem klientů, a celkově tak „zchladit“ hypoteční trh. Podle údajů Ministerstva pro místní rozvoj, které spolu s ČNB poskytuje oficiální statistiky za celý trh, totiž banky poskytly jen za první čtvrtletí tohoto roku hypoteční úvěry za téměř 100 mld. korun. V porovnání s loňským rokem, během něhož bylo hypoték sjednáno za 245 mld. korun, jsou dosavadní výsledky naprosto rekordní. Přesněji řečeno, jedná se o meziroční nárůst o neuvěřitelných 82 %. Dramaticky se také zvyšuje průměrná výše hypotečního úvěru, která zase úzce souvisí s růstem cen nemovitostí.

„Zvyšování úrokových sazeb bude mít samozřejmě dopad na další zájem Čechů o pořízení hypoték, který je prozatím enormně vysoký. Jsem také přesvědčen, že rozvolňování protiepidemických opatření a možností cestování mírně utlumí zájem lidí řešit vlastní bydlení či nákup nemovitostí. Bude zajímavé sledovat, jak moc a jak rychle se tyto faktory projeví v nejbližších měsících, a hlavně pak v prázdninovém období,“ uzavírá Novák.