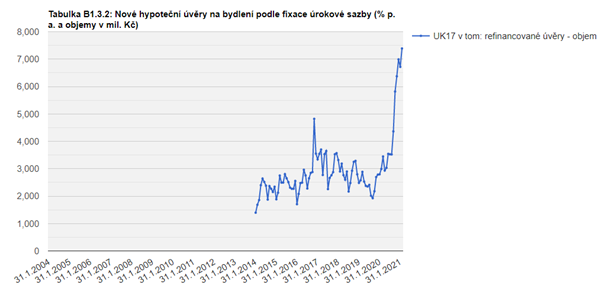

V historicky nevídané míře si Češi v těchto dnech takzvaně „zlevňují“ hypotéku. Činí tak přechodem ke konkurenci, od banky k bance. Objem refinancovaných hypoték totiž raketově narůstá, jak zachycuje graf České národní banky níže.

Podle nejnovějších údajů – únorových – překonal poprvé v historii měření měsíční objem hypotečního refinancování sumu sedmi miliard korun. Konkrétně dosáhl 7,4 miliardy korun. Ještě loni v únoru to přitom byly jen necelé tři miliardy.

Při refinancování přechází klient k lepším podmínkám u konkurence. Ta za něj předčasně splatí hypotéku u dosavadní banky a poskytne mu novou na zbývající výši úvěru. Obvykle se to dělo na konci fixačního období; čím dál častěji však klienti využívají tuto možnost i během něj. Významný vliv na rostoucí zájem o refinancování mají podle bankéřů nízké poplatky, které většina bank klientům při předčasném splacení účtuje.

K nízkým poplatkům za předčasné splacení tlačí tuzemské banky Česká národní banka, a to už od roku 2019. Nyní však zájem o předčasné splacení stoupá také kvůli klesající průměrné úrokové sazbě hypoték, resp. hrozbě jejího opětovného zvyšování už od nejbližších měsíců. Češi se tak snaží využít „okno příležitosti“ a přejít na levnější hypotéku přesně v době, kdy bude jejich průměrná sazba na úplném dně, což je dost pravděpodobně právě v těchto dnech.

Banky však kvůli snadné a levné možnosti předčasného splácení přicházejí o miliardy ročně. Například jen ČSOB, pod jejímž křídly je i Hypoteční banka, loni kvůli předčasnému splácení přišla o miliardu korun. Letos to tedy může být i více.

Některé banky proto tlaku České národní banky začínají vzdorovat a v některých případech účtují klientům za předčasné splacení velký poplatek. Klienti mají sklon takto navýšený poplatek reklamovat, přičemž banky jej poté snižují či od jeho uplatnění upouští. Vyplatí se tedy být ve vztahu k bance maximálně asertivní a nic si nenechat jen tak líbit.

Lukáš Kovanda, Národní ekonomická rada vlády (NERV) a hlavní ekonom Trinity Bank